Банкротство физических лиц: как избежать или как пережить

Современные экономические реалии заставляют все большее число людей прибегать к банкротству физических лиц. Распространенность этой процедуры связана с множеством факторов: экономическим кризисом, неудачными инвестициями, рискованными предприятиями и дорогим лечением. В связи с этим, можно заметить, что банкротство перестало быть стигматизированным явлением и стало единственным выходом из сложной жизненной ситуации для многих заемщиков.

Содержание статьи:

- Банкротство физических лиц — что это такое?

- Риски персональной ответственности за должностные обязанности

- Кто может обратиться в суд с заявлением о банкротстве?

- Как подать заявление на банкротство?

- Необходимые документы и условия

- Как оценивается имущество и кредиторская задолженность при…

- Оценщик — незаменимый помощник в процессе банкротства физических…

- Процедуры банкротства физических лиц

- Этапы процесса банкротства физических лиц и их особенности

- Последствия банкротства для физических лиц

- Как будет происходить возврат долгов и распределение имущества в…

Однако, не стоит забывать, что процедура банкротства несет за собой определенные проблемы и риски, такие как: ухудшение кредитной истории, потеря имущества, отзыв кредитных карт, увеличение сроков получения кредитов и прочие ограничения. Поэтому необходимо тщательно оценивать свои возможности и перспективы до принятия решения о банкротстве.

Но, несмотря на все трудности, банкротство может стать шансом по новому начать свою жизнь, освободится от долгов и начать все с чистого листа.

В этой статье мы рассмотрим подробнее, как происходит процедура банкротства физических лиц, какие условия необходимо выполнить, чтобы стать банкротом, а также какие последствия ждут заемщика после ее проведения.

Банкротство физических лиц — что это такое?

Банкротство физических лиц — это процедура официального признания неплатежеспособности физического лица. Данная процедура позволяет физическому лицу, не имеющему возможности погасить свои долги перед кредиторами, получить возможность освободится от своих обязательств.

Банкротство физических лиц является достаточно сложной процедурой, включающей в себя предварительную подготовку документов и судебное рассмотрение дела. Но в случае успешного прохождения данной процедуры, физическое лицо может получить важное преимущество — освобождение от долгов и начать новый жизненный этап без груза платежей по старым обязательствам.

Банкротство физических лиц касается не только людей, находящихся в финансовых трудностях, но и кредиторов, ведь данная процедура является механизмом защиты их интересов.

- Выплаты долга в ходе банкротства могут осуществляться как в полном объеме, так и частями в течение длительного периода времени.

- Физическое лицо не имеет возможности распродавать свои имущественные объекты перед началом процесса банкротства, для того чтобы скрыть их от государства и кредиторов.

- Кредиторы имеют право на получение части долга в зависимости от установленных законом правил в рамках данной процедуры.

Риски персональной ответственности за должностные обязанности

Банкротство физических лиц и личная ответственность

Банкротство физических лиц — это процедура, которая позволяет избавиться от неплатежеспособности. Но в определенных случаях процесс банкротства может стать под угрозу личной ответственности человека.

Если физическое лицо является генеральным директором или учредителем компании, то оно может быть привлечено к ответственности за долги своей организации. В этом случае банкротство компании не освобождает ее руководителя от личных долгов.

Также, если физическое лицо нарушает законодательство или свои должностные обязанности, то оно может нести личную ответственность перед государством и клиентами. Например, если банковский представитель нарушает правила кредитования или несет убытки клиентам, то он может быть наказан как административно, так и уголовно. В этом случае банкротство физического лица не гарантирует обезопасить его от личной ответственности.

- Таким образом, при выполнении должностных обязанностей необходимо не только следить за своим финансовым положением, но и заботиться о безопасности своих клиентов и компании в целом.

- Некомпетентное выполнение должностных обязанностей может привести к личной ответственности и негативным последствиям для всех участников процесса.

- Поэтому важно всегда быть внимательным, тщательно изучать законодательство и действовать в интересах своей компании и общества.

Кто может обратиться в суд с заявлением о банкротстве?

Банкротство физических лиц — это процедура официального признания человека неспособным выполнять свои финансовые обязательства перед кредиторами.

В соответствии с законодательством РФ, обратиться с заявлением о банкротстве может любой физический лицо, находящийся в финансовых трудностях и не в состоянии выплачивать кредиторам свои долги.

Заявление о банкротстве может подать лицо, обязательства которого перед кредиторами на сумму более 500 тыс. рублей и если задолженности находятся в стадии просрочки более трех месяцев.

Кроме того, заявление о банкротстве может быть подано по требованию кредитора, который предъявил требование к заявителю на основании исполнительного документа и не получил своих денежных средств.

Однако важно понимать, что процедура банкротства может иметь неблагоприятные последствия для заявителя, в том числе ухудшение кредитной истории, а также потерю имущества. Поэтому перед принятием решения о подаче заявления следует обязательно консультироваться с профессиональными юристами и финансовыми экспертами.

Как подать заявление на банкротство?

Для того чтобы подать заявление на банкротство, необходимо пройти через определенный порядок действий. В первую очередь, следует обратиться к арбитражному управляющему или к специалисту, который работает в этой сфере.

Затем необходимо подготовить пакет документов, который будет содержать сведения о заявителе, информацию о его доходах и активах, а также сведения о долгах и кредитах. Важно также помнить о необходимости предоставления информации об имуществе, которое находится на руках у заявителя.

После того как все документы будут собраны и проверены, следует подписать заявление и сдать его в арбитражный суд. После этого начинается процедура банкротства, в ходе которой происходит ликвидация имущества заявителя, а также урегулирование долгов перед кредиторами.

- Важно помнить, что процедура банкротства является долгой и сложной, поэтому перед ее началом необходимо обдумать все плюсы и минусы и проконсультироваться с профессионалом.

- Если заявление будет оформлено неправильно, то это может привести к негативным последствиям и усугублить финансовое положение заявителя.

- Однако, если процедура будет организована правильно и профессионально, то она поможет решить многие финансовые проблемы и избежать банкротства в будущем.

Необходимые документы и условия

Документы

Для подачи заявления о банкротстве необходимо предоставить следующие документы:

- Паспорт гражданина РФ;

- Свидетельство о рождении;

- Копии трудовой книжки, либо иной документ, подтверждающий трудовой стаж и/или доходы;

- Справка о составе семьи или заверенная копия свидетельства о браке, при наличии супруга;

- Справка о наличии/отсутствии имущества, например, копия выписки из ЕГРН об имуществе, земельном участке и т.д.;

- Иные документы, необходимые для конкретной ситуации.

Условия

Для банкротства физических лиц необходимо соблюдение следующих условий:

- Задолженность по кредиту или займу должна превышать 500 тысяч рублей;

- Законодательством РФ не предусмотрено иное пороговое значение для данного типа банкротства;

- Заявитель не может иметь непогашенной задолженности по налогам и сборам, перед налоговой инспекцией, в том числе по уменьшенным налоговым ставкам;

- Задолженность должника не может быть результатом мошенничества или необоснованно высоких расходов;

- Должник может быть банкротом только один раз в течение 10 лет.

Кратко о процессе банкротства физических лиц

После подачи заявления о банкротстве необходимо дождаться принятия решения арбитражного суда и назначения конкурсного управляющего. В процессе банкротства должник может рассчитывать на мораторий на взыскание задолженности, продажу имущества и возможность восстановления финансовой позиции. По итогам банкротства задолженность может быть списана или рассрочена на более длительный срок.

Как оценивается имущество и кредиторская задолженность при банкротстве?

Оценка имущества

При процедуре банкротства физических лиц имущество оценивается официальными оценщиками. Оценка производится в соответствии с законодательством РФ и должна быть объективной, справедливой и независимой.

Оценка имущества может включать в себя движимое и недвижимое имущество, автомобили, ценные бумаги и другие активы. Оценщики должны учитывать текущую рыночную стоимость имущества, его возраст, состояние и другие факторы, влияющие на его стоимость.

Кредиторская задолженность

При процедуре банкротства физических лиц также учитывается кредиторская задолженность. На данный момент под кредиторской задолженностью понимается денежная сумма, которую физическое лицо должно определенному кредитору.

Кредиторская задолженность оценивается на дату обращения в суд о банкротстве и может включать в себя задолженности по кредитам, налогам, алиментам и другим обязательствам.

Для определения кредиторской задолженности проводится анализ документов, подтверждающих факт задолженности и ее размер. Если кредиторская задолженность признается подлинной, то она учитывается при расчете текущего состояния физического лица и формировании плана выплат кредиторам.

Выводы

Оценка имущества и кредиторской задолженности — важный этап процедуры банкротства физических лиц. Он позволяет определить текущее состояние финансовой ситуации должника и разработать план действий для реализации имущества и удовлетворения кредиторской задолженности.

Все расчёты при банкротстве физических лиц проводятся с учетом законодательных нормативов и должны быть объективными и справедливыми для всех сторон.

Оценщик — незаменимый помощник в процессе банкротства физических лиц

В процессе банкротства физических лиц одним из ключевых этапов является оценка имущества, владение которым переходит к управляющему. Здесь на помощь приходит оценщик — специалист, который проводит процедуру оценки имущества в соответствии с действующим законодательством.

Роль оценщика в этом процессе неоценима — именно на основании его заключения устанавливается стоимость имущества, а в последствии размер компенсации кредиторам и возможность дачи долгового инструмента. Несомненным преимуществом работы с оценщиком является его независимость — он не является заинтересованной стороной и проводит анализ имущества, учитывая все особенности объекта оценки.

Важно отметить, что оценку имущества возможно провести не только при банкротстве, но и перед его началом — в рамках процесса реструктуризации или соглашения с кредиторами. В таком случае оценка помогает не только определить стоимость имущества, но и выработать оптимальную стратегию действий, чтобы минимизировать потери.

Заключая договор на оценку, следует обратить внимание на профессиональный уровень оценщика, его опыт работы, подтверждение квалификации. Существует обязательное требование к профессиональному образованию оценщика и необходимости профессиональной переподготовки. При выборе оценщика стоит рассмотреть его репутацию и отзывы клиентов, а также убедиться в наличии необходимых лицензий и сертификатов.

Процедуры банкротства физических лиц

Уведомление о банкротстве

Первый шаг в процедуре банкротства физических лиц — подача заявления в суд о банкротстве. После принятия решения о банкротстве физическому лицу вручается уведомление судом о начале процедуры банкротства.

Консультация со специалистом

Физические лица могут обратиться за консультацией к профессиональным юристам и бухгалтерам. Это поможет им понять процедуру и предотвратить ошибки, которые могут негативно повлиять на исход дела.

Уплачивание задолженности

Физические лица, находящиеся в состоянии банкротства, должны уплатить задолженности перед своими кредиторами. Если физическое лицо не имеет возможности уплатить задолженности, оно должно заявить об этом в суде, в противном случае суд может принять решение о продаже имущества должника.

Продажа имущества

Когда физическое лицо не в состоянии уплатить задолженности, суд может решить о продаже его имущества. Должник должен предоставить полную информацию о своем имуществе, его стоимости и расположении.

Закрытие дела о банкротстве

После выполнения всех процедур, предусмотренных законом, дело о банкротстве физического лица может быть закрыто судом. После закрытия дела физическое лицо получает возможность начать новую жизнь без долгов и задолженностей.

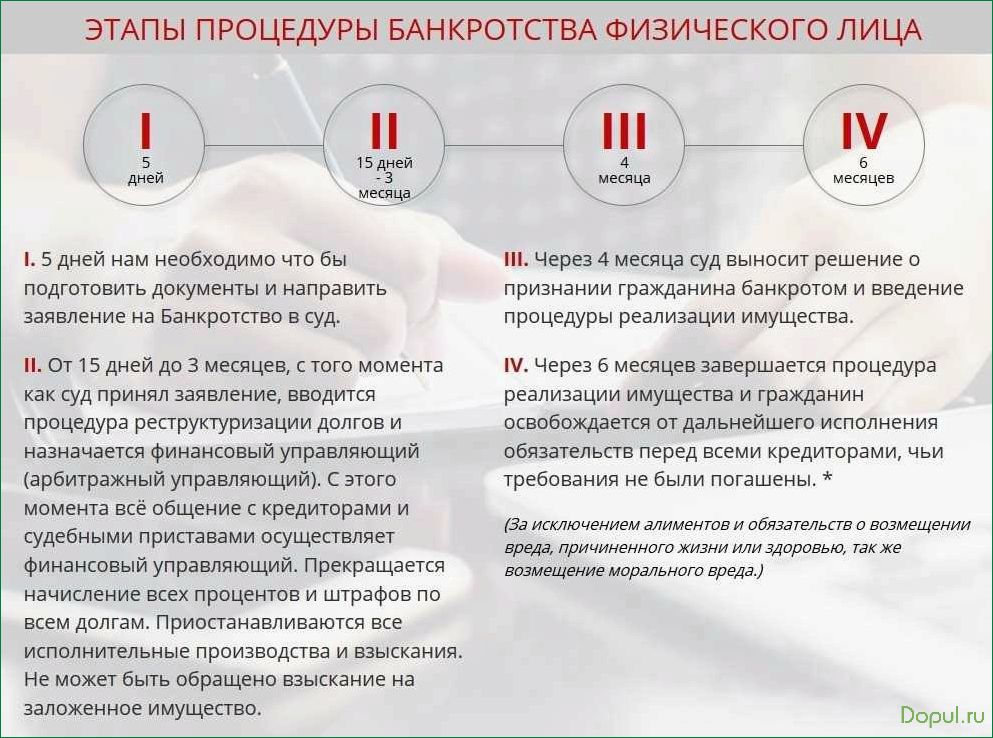

Этапы процесса банкротства физических лиц и их особенности

1. Подача заявления о банкротстве

Физическое лицо должно иметь достаточную долговую нагрузку для подачи заявления о банкротстве. Основными особенностями этого этапа являются необходимость предоставления всей необходимой документации и информации о своих финансовых обязательствах, а также урегулирования судебных исков, противозаконных действий получателей заемных средств или других организаций.

2. Финансовый мониторинг

После подачи заявления, финансовый судья определит, следует ли начать процесс банкротства. В течение этого этапа, особенности состоят в том, чтобы следить за своими расходами и доходами, и избегать дополнительного накопления долгов.

3. Оценка имущества

Вся собственность, имеющаяся у должника, будет оценена, чтобы определить активы для продажи и выплаты долгов. Данный процесс является основной особенностью этого этапа.

4. Продажа имущества и урегулирование долгов

После оценки имущества, которое будет продано для урегулирования долгов, основное внимание должно быть сосредоточено на избежании дополнительных обязательств и на минимизации негативных последствий продажи имущества.

Наконец, в завершение процесса, физическое лицо должно обеспечить полное урегулирование долгов и выполнение всех требований, связанных с процессом банкротства. Это является необходимым условием для того, чтобы можно было получить решение о полном освобождении от своих долгов и начать новую жизнь.

Последствия банкротства для физических лиц

Расторжение договоров

Одним из последствий банкротства физического лица является расторжение договоров с кредиторами. Это происходит из-за того, что все имущество должника передаётся в управление финансовому управляющему, который осуществляет реализацию имущества для погашения долгов. Это также касается договоров аренды, поэтому нужно быть готовым к потере своего жилья или коммерческого помещения.

Понижение кредитной истории

Физическое лицо, не удовлетворившее требования кредитора по погашению долга, будет внесено в реестр банкротов. Это негативно повлияет на кредитную историю, что затруднит получение кредита в будущем на благоприятных условиях. Более того, финансовые учреждения будут рассматривать заемщика как проблемного клиента.

Сужение возможностей карьерного роста

Если банкротство было объявлено при наличии крупной задолженности по налогам и алиментам, это может стать препятствием для получения высокооплачиваемой работы. Многие работодатели проверяют кредитную историю кандидатов при приеме на работу, и факт банкротства может свидетельствовать о низкой финансовой дисциплине и непредсказуемости.

Ограничение возможности быть судьей, присяжным заседателем или арбитром

Физическое лицо, объявившее о банкротстве, может оказаться неспособным занимать определенные должности в правосудии или арбитраже. Это касается присяжных заседателей, судей и других должностей, где высокая репутация и финансовая стабильность являются необходимыми требованиями.

Ухудшение качества жизни

Банкротство физического лица может привести к снижению уровня жизни из-за потери имущества и общественного статуса. Необходимо проявлять финансовую дисциплину и осуществлять своевременную выплату долгов, чтобы избежать такой ситуации и защитить свой имидж и кредитную историю в будущем.

Как будет происходить возврат долгов и распределение имущества в банкротстве физических лиц

В банкротстве физических лиц существует определенный порядок возврата долгов. В первую очередь будут удовлетворены требования налоговых и иных государственных органов, затем кредиторов, имеющих льготы по законодательству (например, алименты), и только после этого — остальных кредиторов. В случае, если общая сумма требований к заемщику превышает его имущественные возможности, долги будут погашены пропорционально, т.е. каждый кредитор получит некоторую долю от своего требования в зависимости от общей суммы требований к заемщику.

Что касается имущества заемщика, то в банкротстве физических лиц оно также подлежит распределению между кредиторами. Имущество может быть продано на аукционе или использовано для погашения долгов по кредитам. В зависимости от состояния заемщика и суммы долга, он может лишиться как основных вещей (недвижимости, автомобиля), так и всего имущества в целом. Однако, существуют законодательные установки, которые определяют минимальный набор вещей, которые не подлежат изъятию в процессе банкротства и останутся у заемщика.

Важно отметить, что банкротство физических лиц может привести к долгосрочным последствиям в виде снижения кредитоспособности и затруднения в получении новых кредитов. Обязательно обратитесь к юристу для подробной консультации по данному вопросу, чтобы минимизировать негативные последствия.